Beim Thema Immobilien sind steuerliche Belange niemals weit entfernt. Wir zeigen, mit Fokus auf Privatpersonen, auf, was diesbezüglich zwischen Kauf und Verkauf anfallen kann – insbesondere, weil unterschiedliche Handlungen unterschiedliche steuerliche Folgen haben können. Wichtig ist insbesondere, alle folgenden Punkte bereits im Vorfeld zu kennen und zu analysieren, um die Aspekte bei Immobilien- und Grundstücksfinanzierung korrekt einzubeziehen – andernfalls kann eine empfindliche Finanzierungslücke drohen.

Grundstückskauf

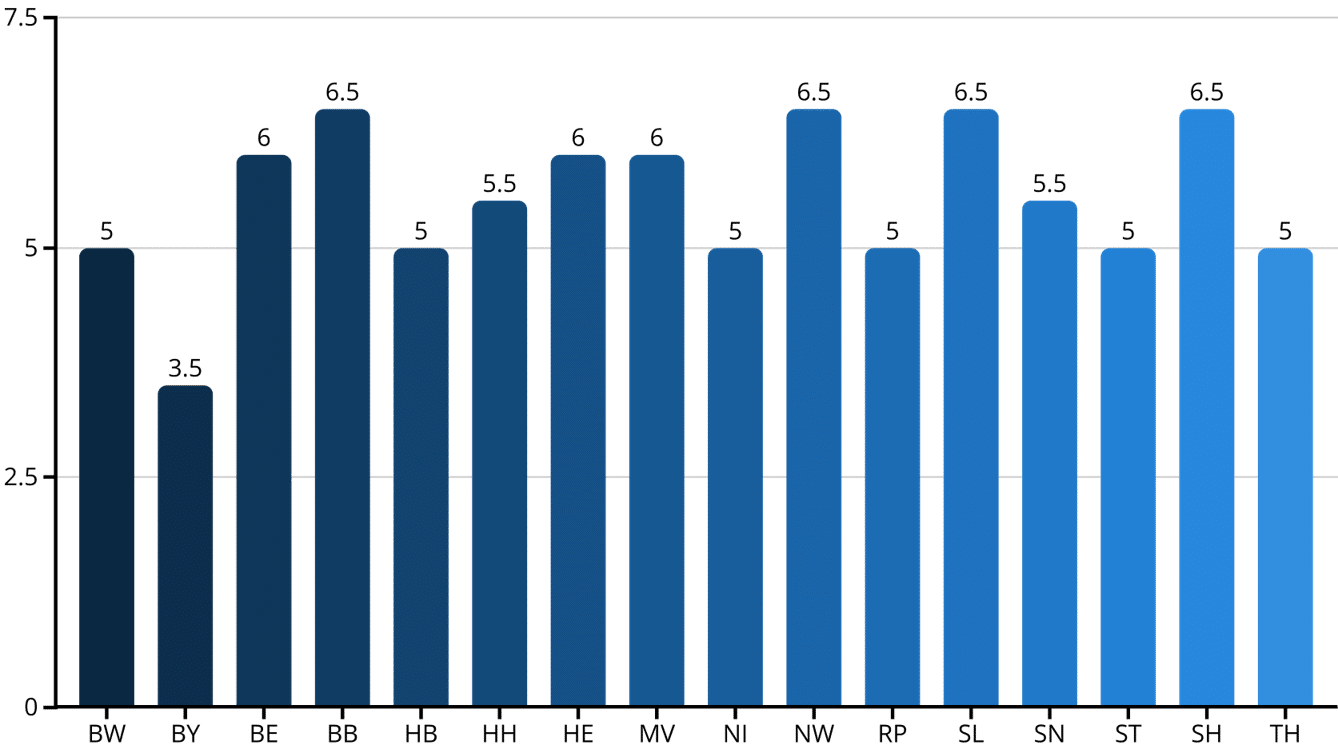

Der reine Erwerb von einem Stück Land ist in steuerlicher Hinsicht ein verhältnismäßig leicht zu überblickender Fall. Denn es fällt prinzipiell nur die Grunderwerbsteuer an. Diese gilt sowohl für bebaute als auch unbebaute Immobilien. Die Höhe orientiert sich stets prozentual am Kaufpreis – allerdings von Bundesland zu Bundesland teils stark unterschiedlich. Grob beträgt die Grunderwerbsteuer aktuell (Mitte 2025) zwischen 3,5 und 6,5 Prozent des Kaufpreises. Aufgeschlüsselt nach Bundesländern verteilen sich die Werte folgendermaßen:

Bei Privatpersonen fällt im Normalfall keine Umsatzsteuer an – im Gegensatz zu gewerblichen Käufern. Es existieren allerdings Sonderfälle:

1

Kauf von einem Unternehmen

Kauf von einem Unternehmen, das auf die Umsatzsteuerpflicht optiert. Etwa ein Bauträger, der auf die Umsatzsteuerbefreiung verzichtet, um seine Vorsteuer ziehen zu können.

2

Kürzlich errichteter Neubau

Kauf eines bebauten Grundstücks, dessen Bebauung weniger als fünf Jahre zurückliegt und das noch nicht oder nur kurz genutzt wurde.

3

Gewerbliche Vermietung

Kauf zum Zweck einer umsatzsteuerlichen Vermietung – etwa als Büro oder Einzelhandel, nicht jedoch als Wohnraumvermietung.

Grundstücksbebauung

Wird ein erworbenes Grundstück bebaut – so wie es bei Bauland bei nahezu 100 Prozent aller Fälle geschieht – dann kommen auf den Käufer Umsatzsteuern zu. Konkret auf die Bauleistungen von Unternehmen. Diese werden mit den üblichen 19 Prozent besteuert.

Im Gegensatz zum Grundstück kann das Gebäude im Fall einer Vermietung steuerlich abgeschrieben werden. Konkret die Anschaffungs- und Herstellungskosten. Für Privatbesitzer ergeben sich ferner keine einkommensteuerlichen Vorteile durch Abschreibung. Bei einer Vermietung hingegen können Darlehenszinsen steuerlich geltend gemacht werden.

19%

Umsatzsteuer

Auf alle Bauleistungen von Unternehmen

0%

Abschreibung

Für Privatbesitzer ohne Vermietungsabsicht

100%

Darlehenszinsen

Steuerlich absetzbar bei Vermietung

Grundstücksbesitz

Auch nach Kauf und etwaiger Bebauung bleibt ein Grundstück in steuerlicher Hinsicht „aktiv“:

Grundsteuer

Diese Steuer fällt grundsätzlich an und wird jedes Jahr von der zuständigen Kommune erhoben. Ihre Höhe errechnet sich seit der Neugestaltung des ganzen Grundsteuerwesens nach der Formel Grundsteuerwert (u.a.

Bodenrichtwert & statistische Nettokaltmiete) x Steuermesszahl (primär die konkrete Art des Grundstücks) x Hebesatz (ein von der Kommune festzulegender Multiplikator).

Einkommenssteuer

Diese Steuer fällt nur dann an, wenn mit der Immobilie Einnahmen aus Vermietung oder Verpachtung generiert werden. Sollte der Besitzer Werbungskosten wie etwa Instandhaltung oder Zinsen geltend machen können, so mindern diese die Steuerlast.

Grundstücks- bzw. Objektverkauf

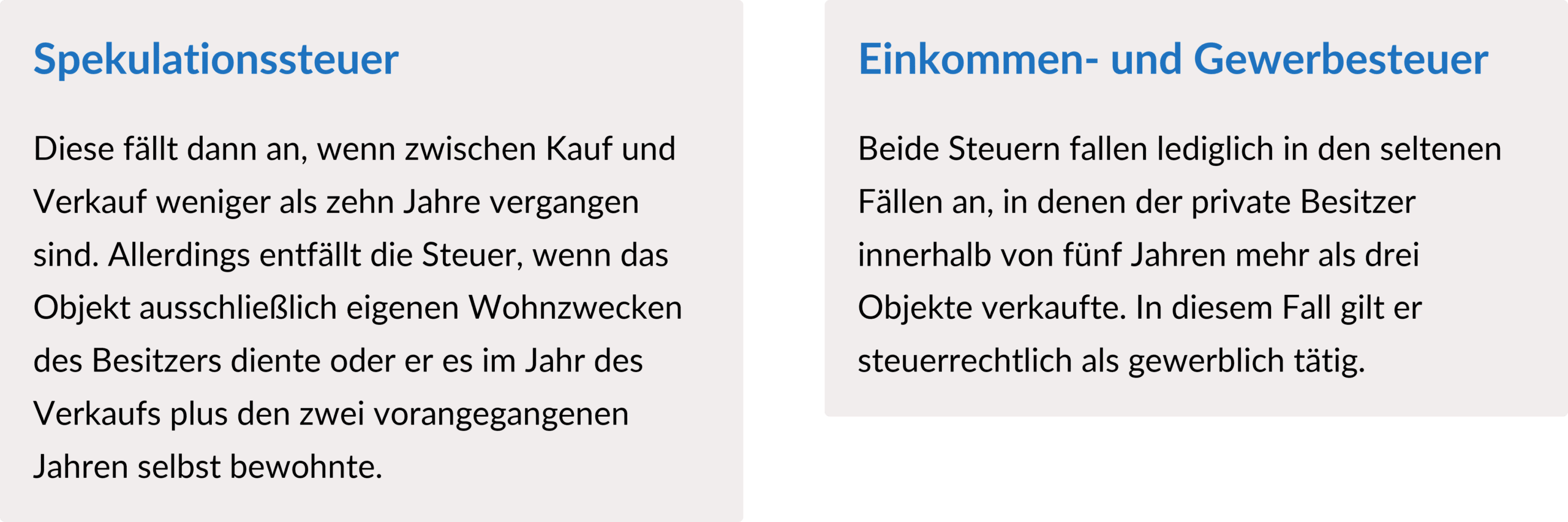

Wechselt das Grundstück und ein eventuell darauf befindliches Gebäude den Besitzer, dann fällt für den Käufer wiederum die Grunderwerbsteuer an. In den meisten Fällen bleiben private Verkäufer von zusätzlichen steuerlichen Belastungen verschont. Erneut existieren jedoch Ausnahmen und Sonderfälle:

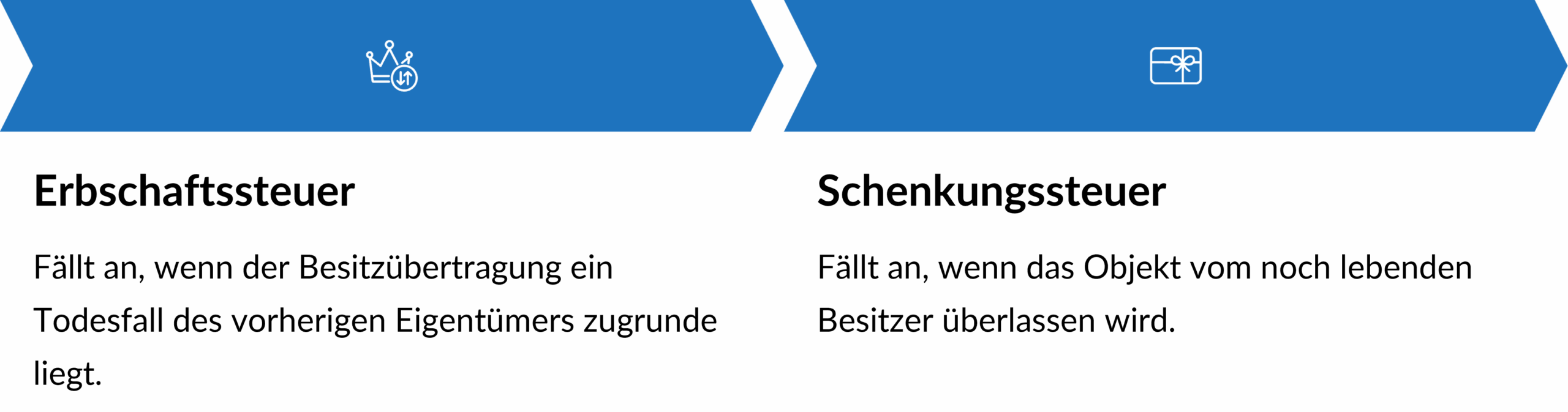

Sonderfall Erbschafts- und Schenkungssteuer

Zwischen Verwandten kann ein Grundstück auch unentgeltlich übertragen werden. Gut für den Käufer – mitunter aber schlecht für den Staat. Zur Vermeidung von Einnahmeausfällen existieren zwei Steuerarten. Die primären Unterschiede:

In beiden Fällen existieren einheitliche Freibeträge, die sich aus dem Verwandtschaftsgrad beider Parteien zueinander und der Besitzstruktur des Objekts ergeben. Sie beziehen sich auf den Verkehrswert der Immobilie. Ist dieser höher als der Freibetrag, dann müssen die Steuern lediglich auf die Summe gezahlt werden, die jenseits des Freibetrags liegt.

Ein besonderer Effekt entsteht, wenn die Immobilie im Besitz mehrerer Personen ist. Geht beispielsweise ein Haus, das beiden Eltern gehört, auf die gemeinsame Tochter über, gelten die addierten Steuerfreibeträge beider Eltern – 800.000 statt 400.000 Euro.